El 6 de abril es una fecha señalada en rojo en el calendario de la mayoría de españoles ya que arranca la Campaña de la Renta 2015, que en esta ocasión viene marcada por las modificaciones introducidas por la reforma fiscal, entre las que destaca la desaparición de la deducción estatal en el IRPF por alquiler de vivienda habitual para todos los inquilinos cuyos contratos de alquiler se firmaron a partir de 2015, una medida que, dicho sea de paso, no afecta a las deducciones autonómicas. Con el objetivo de facilitar una de las obligaciones que suscita mayor inquietud entre los contribuyentes, los Técnicos del Ministerio de Hacienda (GESTHA) han elaborado un Manual Básico para hacerle más sencilla.

Con esta filosofía de simplificar los trámites, una de las principales novedades de este año es el lanzamiento de Renta Web, un sistema informático que permite hacer la declaración desde cualquier dispositivo, bien sea la tableta o el móvil. No obstante, los contribuyentes que perciben rendimientos de actividades económicas (autónomos y profesionales) deberán seguir haciéndolo con el tradicional programa PADRE.

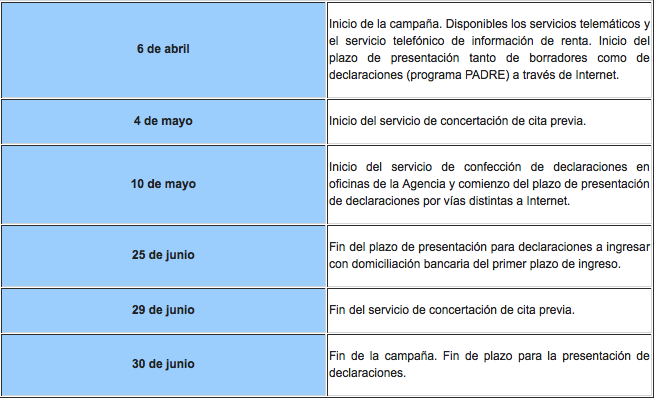

Este año, el plazo para presentar la declaración se extenderá desde el 6 de abril hasta el 30 de junio, ambos inclusive, en el caso de que la presentación se haga de forma electrónica. Si se hace de forma presencial o por otro medio, los plazos son más ajustados, desde el 10 de mayo hasta el 30 de junio, ambos inclusive, ya que el objetivo de Hacienda es potenciar la presentación telemática.

Las fechas clave de la Campaña de la Renta 2015

Fuente: Gestha

Un año más, los Técnicos recuerdan que no están obligados a presentar la declaración los contribuyentes que tan solo perciban salarios inferiores a los 22.000 euros brutos anuales, siempre y cuando procedan de un solo pagador o bien si, procediendo de varios, la suma de lo ingresado por parte del segundo y restantes no excede los 1.500 euros al año. En caso contrario, si supera esta cantidad, el límite exento será de 12.000 euros brutos anuales, en lugar de 22.000 euros.

Asimismo, Gestha recuerda a los contribuyentes que deben tener muy en cuenta las peculiaridades fiscales propias de su región, pues no todos saben que las comunidades autónomas tienen transferida la capacidad de aprobar sus propias deducciones en determinadas materias, algunas tan sustanciales como el alquiler o la inversión en vivienda habitual, e incluso la posibilidad de realizar cambios en los tipos del IRPF.

Son tantas las variables en juego a la hora de confeccionar la Declaración de la Renta, sobre todo este año teniendo en cuenta las modificaciones introducidas por la reforma fiscal, que los Técnicos de Hacienda han querido sintetizar en diez puntos básicos aquello que el contribuyente debe tener en cuenta para completar con éxito –y sin sobresaltos- la tan temida declaración de la renta.

1. Menos ventajas para los planes de pensiones

Las aportaciones a planes de pensiones o a planes de previsión asegurado permiten rebajar la base imponible de nuestra declaración de la renta. No obstante, la reforma fiscal ha introducido dos cambios a tener en cuenta. En primer lugar, se ha reducido la cantidad límite que se puede aportar, pasando de 10.000 a 8.000 euros, siempre que no supere el 30% de los rendimientos del trabajo y actividades económicas, independientemente de la edad.

Además, también se ha reducido en la base imponible las aportaciones a planes de pensiones realizadas por el cónyuge del contribuyente cuando éste perciba rendimientos del trabajo o de actividades económicas inferiores a 8.000 euros. En este caso, el límite de la aportación ha aumentado de 2.000 a 2.500 euros.

En este sentido, Gestha recuerda que estas aportaciones no solo garantizarán unos ingresos al final de nuestra vida laboral, sino también un ahorro fiscal desde un mínimo del 19,5% hasta un máximo del 46% de la inversión realizada, sin perjuicio de las variaciones por parte de las comunidades autónomas de acuerdo a las tarifas aprobadas por estas.

La segunda novedad tiene que ver con el rescate del plan de pensiones en forma de capital. La reforma puso fin a la reducción del 40% al recuperar el dinero en forma de capital, la cual se aplicaba a los ingresos procedentes de las aportaciones realizadas antes del 31 de diciembre de 2006, aunque estableció un periodo transitorio:

- En el caso de contingencias (jubilación, incapacidad laboral, desempleo, dependencia o fallecimiento) que ocurran a partir del 1 de enero de 2015, el coeficiente reductor del 40% únicamente se podrá aplicar en el ejercicio en el que suceda la contingencia y en los dos siguientes.

- Para contingencias ocurridas entre 2011 y 2014, la reducción del 40% solo podrá ser aplicada, en su caso, a las prestaciones percibidas hasta la finalización del octavo ejercicio siguiente a aquel en el que sucedió la contingencia. Por ejemplo, si un contribuyente se jubiló en 2012, podrá aplicar la reducción del 40% a las prestaciones que perciba en forma de capital hasta 2020 inclusive.

- Para contingencias sucedidas en los ejercicios 2010 o anteriores, el coeficiente reductor únicamente podrá aplicarse a las prestaciones que se perciban en forma de capital hasta el 31 de diciembre de 2018.

2. Tijeretazo a las reducciones por rendimientos del trabajo y limitación de la exención de la indemnización por despido

Otra novedad en la Campaña de Renta de este año es la eliminación de la reducción general de 2.652 euros por obtención de rendimientos del trabajo. Como compensación, se establece un nuevo gasto deducible de 2.000 euros en concepto de otros gastos que podrá incrementarse en otros 2.000 euros anuales para los desempleados que encuentren un nuevo trabajo que implique un cambio de residencia en el año del cambio y en el siguiente. Del mismo modo, la cuantía que se podrán desgravar los trabajadores discapacitados activos en función del grado de discapacidad aumenta a 3.500 euros y 7.750 euros (antes las reducciones eran de 3.246 euros o de 7.246 euros).

Se establece para estos nuevos gastos deducibles por movilidad y discapacidad como límite los rendimientos íntegros del trabajo (solo los que han generado el derecho al incremento de gasto), menos los correspondientes gastos deducibles.

Por otra parte, desaparece la reducción fiscal para los trabajadores activos mayores de 65 años sin que se sustituya por otro gasto deducible. En cambio, se mantiene la rebaja de 3.700 euros para las rentas netas del trabajo que no superen los 11.250 euros, disminuyendo conforme aumentan los ingresos hasta desaparecer al llegar a un rendimiento anual de 14.450 euros.

Por último, en 2014 entró en vigor la fiscalidad del despido que establece que continuarán exentas de tributación las indemnizaciones obligatorias determinadas en el Estatuto de los Trabajadores o en ejecución de sentencias, pero hasta un límite máximo de 180.000 euros, salvo que antes del 1 de agosto de 2014 se haya producido el despido o cese, aprobado un ERE o se hubiera comunicado a la autoridad laboral la apertura del período de consultas de un despido colectivo.

3. Planes de Ahorro 5, no es oro todo lo que reluce

A muchos les sonarán los Planes de Ahorro 5, esos nuevos instrumentos que la reforma fiscal ha traído consigo para fomentar el ahorro a largo plazo de los pequeños ahorradores a partir de dos tipos de productos: las cuentas individuales de ahorro a largo plazo y los seguros individuales a largo plazo. Ambos tienen en común varias características.

Por un lado, la inversión por aportación se limita a 5.000 euros al año y, por otro, los planes solo pueden hacerse efectivos por el total en forma de capital. Además, para que exista una exención de los rendimientos positivos que generen, es necesaria una permanencia de al menos cinco años desde la primera aportación, por lo que el beneficio se pierde si se dispone parcial o totalmente de ellos antes de ese plazo.

Ahora bien, hay que tener en cuenta que los tipos de interés están muy bajos, lo que se traduce en que con una inversión de 5.000 euros anuales y a un tipo de interés anual estimado del 2% se podrían alcanzar los 100 euros de interés, lo que supondría que una vez pasados los primeros cinco años, si se han depositado 25.000 euros, se alcanzarían 1.540,6 euros de intereses acumulados si los tipos siguen en esta línea, por lo que el beneficio real en ese lustro sería de una renta exenta de 292,7 euros.

Por ello, Gestha advierte de que la falta de disponibilidad y el escaso beneficio fiscal de los Planes de Ahorro 5 no les está haciendo especialmente atractivos a los ojos del ahorrador, al menos con los tipos de interés actuales, salvo para aquellos que prefieren incrementar sus ahorros a largo plazo con un producto seguro, aunque sin altas rentabilidades.

4. Adiós a la deducción por alquiler y peor tratamiento fiscal para las rentas por arrendamientos

Sin duda, una de las novedades principales de la declaración de este año es la desaparición de la deducción estatal por alquiler de vivienda habitual para todos aquellos inquilinos cuyos contratos de alquiler se firmaron a partir de 2015, una medida que no afecta a las deducciones autonómicas. No debe olvidarse que los inquilinos con contratos anteriores a esa fecha pueden seguir deduciéndose el 10,05% de las cantidades satisfechas en 2015 y años sucesivos mientras mantengan el contrato de alquiler de su vivienda habitual, y siempre que su base imponible sea inferior a 24.107,20 euros anuales. Tampoco debe olvidarse que todas las comunidades autónomas, salvo Baleares, Murcia y La Rioja, tienen aprobadas deducciones por alquiler, sujetas a sus propias limitaciones, requisitos, colectivos y tipos (*).

En la renta 2015 existe ya una reducción única del 60% para el rendimiento neto declarado por el arrendamiento de la vivienda, desapareciendo así la distinción de la rebaja en función de la edad que elevaba al 100% la reducción cuando el inquilino era menor de 30 años.

Por su parte, los contribuyentes que compraron su vivienda habitual o realizaron algún pago para su construcción antes del 1 de enero de 2013 mantienen el derecho a la desgravación en 2015 y sucesivos años ,siempre que hayan deducido por dicha vivienda en 2012 o en años anteriores. En este caso, pueden deducirse hasta un 15% de las cantidades invertidas con un límite de 9.040 euros. Por el contrario, los que compraron después de esa fecha ya no tienen derecho a la deducción estatal, aunque los residentes en País Vasco y Navarra, que tienen su propio IRPF, pueden seguir disfrutando de la deducción por vivienda habitual, así como los que adquirieran un inmueble o inicien su construcción después del 1 de enero de 2013. Igualmente, todas las autonomías de régimen común, salvo Castilla-La Mancha, tienen establecidas diferentes deducciones a la inversión en la vivienda habitual, o a determinadas obras de adecuación en las mismas, sujetas a sus propias limitaciones, requisitos, colectivos y tipos.

Además, la reforma fiscal también empeora el tratamiento de las llamadas imputaciones de renta inmobiliarias. En general, se considera que los inmuebles urbanos (no arrendados ni afectos a actividades económicas), excluyendo la vivienda habitual y el suelo no edificado, generan una renta a efectos fiscales del 2% del valor catastral -el 1,1% si el valor ha sido revisado a partir del 1 de enero de 1994-. La reforma fiscal reduce este plazo a los diez años anteriores, de modo que aumentará al 2% la tributación de numerosos inmuebles.

5. Recorte a la reducción por rendimientos irregulares y eliminación de la exención por dividendos

Con carácter general, el porcentaje de reducción por rendimientos generados en más de dos años o irregulares pasa del 40% al 30%. Además, el límite de 300.000 euros, ya existente para rendimientos del trabajo, se extiende a los demás tipos de rendimientos (capital mobiliario, inmobiliario, actividades económicas).

Por otra parte, se suprime la exención de 1.500 euros anuales para dividendos y participaciones en beneficios.

6. Ojo al ‘hachazo’ fiscal inmobiliario

El llamado “hachazo” fiscal inmobiliario, según incide Gestha, supone la supresión de los coeficientes de corrección monetaria a partir de 2015, los cuales corregían la depreciación monetaria actualizando el valor de adquisición.

Respecto a los llamados coeficientes de abatimiento, que permiten disminuir parte de las plusvalías en las ventas de bienes no relacionados con actividades económicas adquiridos antes del 31 de diciembre de 1994, se aplican solo hasta un importe de 400.000 euros y a la parte proporcional de la ganancia obtenida hasta el 20 de enero de 2006 (ésta puede quedar libre de tributación). Por tanto, los coeficientes de abatimiento siguen siendo aplicables en una buena parte de las transmisiones.

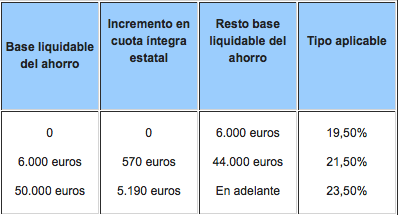

7. Rebaja fiscal a las ganancias especulativas

Desde 2013 y hasta la reforma fiscal, las ganancias y pérdidas patrimoniales generadas en un año o menos formaban parte de la base imponible general tributando al tipo marginal, lo que en la práctica suponía pagar más, ya que su gravamen puede variar desde el 19,5% al 46%, sin perjuicio de las variaciones por Comunidades Autónomas según las tarifas aprobadas por las mismas. Por el contrario, las ganancias y pérdidas patrimoniales generadas en un plazo superior a un año se integraban en la base imponible del ahorro a un tipo menor.

A partir de la reforma fiscal de 2015, todas las ganancias y pérdidas patrimoniales, incluso las generadas en un año o menos, también se integrarán en la base del ahorro con tipos impositivos más bajos. Así, el tipo impositivo será del 19,5% para plusvalías inferiores a 6.000 euros, el 21,5% para los siguientes importes entre los 6.000 euros y los 50.000 euros y del 23,5% para los siguientes importes que superen los 50.000 euros.

Por otro lado, la reforma fiscal ha eliminado los compartimentos estancos para compensar rendimientos de capital mobiliario con ganancias y pérdidas patrimoniales, es decir, a partir de 2015 se permite que los rendimientos negativos del capital mobiliario se compensen con las ganancias patrimoniales y viceversa. El porcentaje de compensación para el presente año será de un 10%, mientras que para 2016, 2017 y 2018 será del 15%, del 20% y del 25%, respectivamente.

8. Exención por reinversión… (en seis meses)

La reforma fiscal mantiene la clásica exención por reinversión en vivienda habitual que evita tributar por la ganancia patrimonial de la venta de la anterior vivienda habitual del contribuyente, siempre que el importe total de la venta se reinvierta en una nueva vivienda habitual en los dos años anteriores o posteriores a la venta de la vivienda antigua.

La novedad de la reforma fiscal es que las ganancias obtenidas por los mayores de 65 años con la venta de cualquier tipo de bien quedan exentas de tributación. No obstante, esa exención se producirá siempre y cuando las ganancias se destinen a la creación de una renta vitalicia asegurada, con un límite de 240.000 euros y en un plazo de seis meses.

9. Mejora de las deducciones por donativos y otras aportaciones

En esta Campaña de la Renta se introducen mejoras al régimen de deducción por donativos a entidades incluidas en el ámbito de la Ley 49/2002 para estimular su fidelización. Así, el contribuyente podrá desgravarse un 50% de los primeros 150 euros donados a ONGs, fundaciones o cualquier entidad acogida a dicha normativa y un 27,5% del resto de aportaciones, porcentaje que aumenta hasta el 32,5% si la cantidad donada a una misma ONG no ha disminuido en cada uno de los últimos tres años. Los porcentajes señalados se incrementan en 5 puntos porcentuales si la donación se destina a las actividades prioritarias de mecenazgo aprobadas. Además, están exentas las ganancias patrimoniales generadas si se donan bienes.

Por último, la reducción por cuotas de afiliación y las aportaciones a partidos políticos se convierte este año en una deducción de un 20% de dichas cuotas y aportaciones, siempre limitadas a una base máxima de 600 euros.

10. Nuevas deducciones para las familias y disminución de las tarifas

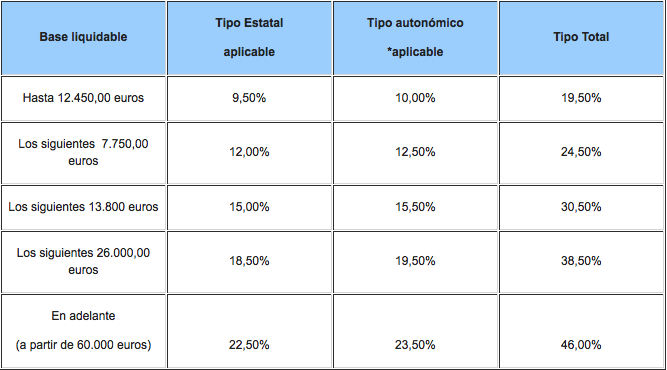

La reforma del IRPF ha supuesto la reducción de los tramos de la escala estatal, pasando de los siete que se aplicaban entre 2011 y 2014 hasta tan solo cinco desde enero de 2015. A este respecto, hay que advertir también que el tipo aplicable (marginal) menor ha pasado del 24,75% en 2014 al 19,5% en 2015 y al 19% en 2016, teniendo en cuenta que se adelantó a julio del año pasado la rebaja del IRPF.

De este modo, las tarifas, sin perjuicio de las variaciones existentes por comunidades autónomas (ver pdf adjunto a pie de página con las tarifas autonómicas) de acuerdo a las tarifas autonómicas aprobadas, quedarían del siguiente modo:

Tarifas del IRPF aplicables a partir de 2015 en la base general (*)

Fuente: Gestha

*Tarifas para los contribuyentes no residentes en España

Nuevas tarifas del ahorro

Fuente: Gestha

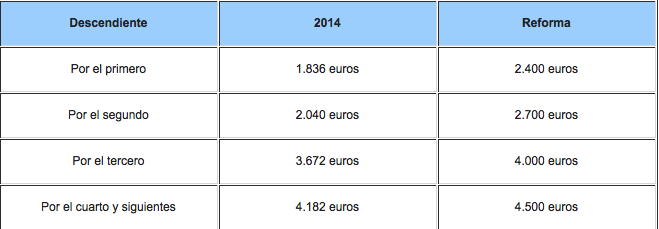

El mínimo personal ha pasado de 5.151 a 5.500 euros, habiendo sido objeto de incremento también los mínimos por descendientes:

Mínimos aplicables por descendiente

Fuente: Gestha

Por su parte, también se elevan las cuantías de los mínimos por ascendientes:

- Si el ascendiente es mayor de 65 años, o con discapacidad cualquiera que sea su edad, el mínimo será de 1.150 euros anuales (918 euros antes de la reforma).

- Si el ascendiente es mayor de 75 años, el mínimo aplicable será de 1.400 euros adicionales, esto es, 2.550 euros anuales (2.040 antes de la reforma).

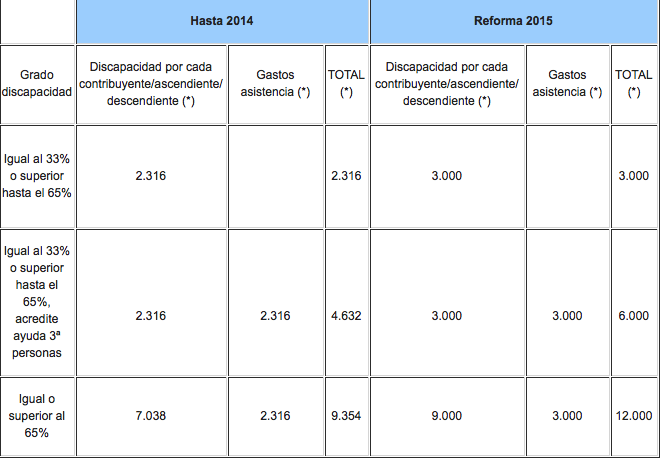

Asimismo, también se incrementan las cuantías de los mínimos por discapacidad.

Mínimo por discapacidad del contribuyente, ascendientes y descendientes

Fuente: Gestha

(*) Importes en euros

Por último, cabe destacar la creación de nuevas ayudas sociales bajo la forma de impuestos negativos (se devuelve una cantidad aunque no existan retenciones), es decir, deducciones en la cuota diferencial del IRPF a favor de trabajadores, pensionistas, desempleados o autónomos integrados en una familia numerosa, o con ascendientes o descendientes discapacitados a su cargo. Estas ayudas son de 1.200 euros anuales prorrateándose por meses por cada modalidad, salvo en el caso de familia numerosa especial que es de 2.400 euros, si bien el límite por cada una de las deducciones serán sus propias cotizaciones sociales. Debe recordarse que quienes solicitaron a la AEAT el abono anticipado de estas ayudas, lógicamente no tendrán ninguna reducción en la cuota de su declaración.

(*) Los tipos de las deducciones autonómicas al alquiler de vivienda habitual son en general del 15%, salvo que se indique expresamente: Andalucía, Aragón (10%), Asturias (10%), Canarias, Cantabria (10%), Castilla y León, Castilla-La Mancha (15%, y en caso de alquiler de vivienda habitual en medio rural el 20%), Cataluña (10%), Extremadura (5%, y en caso de alquiler de vivienda habitual en medio rural el 10%), Galicia (10%, y en caso de tener 2 o más hijos menores de edad el 20%), Madrid (20%), Comunidad Valenciana (10% por actividad, por cuenta propia o ajena en municipio a 100 km de donde residía, el 15% y si es menor de 35 años o discapacitado el 20% y si es menor de 35 años y discapacitado el 25%), así como en las Diputaciones forales del País Vasco (20%, y jóvenes y familias numerosas el 25%) o Navarra.